Teori Dow: Enam Postulat Charles Dow (2025)

Updated: 05.05.2025

Teori Dow: teori dan enam postulat Charles Dow atau bagaimana analisis teknikal carta harga bermula (2025)

Teori Dow ialah satu teori yang menerangkan tingkah laku harga saham dalam jangka masa tertentu. Ia berasaskan karya wartawan Amerika, Charles Dow, editor pertama akhbar The Wall Street Journal dan salah seorang pengasas syarikat terkenal dunia Dow Jones and Co.

“Teori Dow” diformulasikan oleh Charles Dow dalam artikel dari tahun 1900-1902, tetapi disebabkan kematiannya pada tahun 1902, ia tidak sempat disiapkan. Menariknya, Charles sendiri tidak pernah memanggil teorinya dengan istilah yang kita semua ketahui sekarang. Selepas kematian Charles Dow, kerja beliau diselesaikan oleh tokoh seperti William P. Hamilton, Robert Rhea dan George Schaefer – mereka menamakan teori ini sebagai “Teori Dow”.

Teori Dow inilah yang menjadi asas kepada semua analisis teknikal carta dan merangkumi 6 postulat dalam pembentukan pergerakan harga. Menurut Teori Dow:

Pada mulanya, syarikat itu menerbitkan risalah dua muka surat yang memuatkan berita dari dunia perdagangan dan kewangan, tetapi pada tahun 1889 terbitan pertama The Wall Street Journal dilancarkan.

Mengenai “Teori Dow” itu sendiri, ia tidak muncul begitu sahaja. Semasa bekerja sebagai wartawan, Charles kerap berhubung dengan tokoh perindustrian dan banker – lama-kelamaan dunia pergerakan kewangan bukan lagi satu misteri buat Dow. Sebaliknya, ketika menulis artikelnya, beliau dapat mengenal pasti corak tertentu dan bagaimana peristiwa lampau mempengaruhi penetapan harga pada waktu itu.

Apabila pengetahuan Dow semakin mantap dan beliau mula menerbitkan The Wall Street Journal, pada tahun 1893 Dow menyedari keperluan untuk mewujudkan sejenis penunjuk aktiviti pasaran. Puncanya mudah – lonjakan mendadak transaksi spekulatif di pasaran akibat pelbagai penggabungan syarikat. Maka, lahirlah Dow Jones Industrial Average – satu alat yang ketika itu hanya merupakan purata aritmetik harga 12 syarikat. Kini, indeks tersebut merangkumi 30 buah syarikat terbesar di Amerika Syarikat.

Charles Dow adalah antara yang terawal memahami bahawa harga “mempunyai ingatan” – ia menyimpan lebih banyak maklumat daripada apa yang difikirkan spekulator biasa pada masa itu. Malangnya, Dow tidak sempat menyiapkan karyanya, tetapi segala usahanya tidak sia-sia – orang lain menyambung kerja tersebut, dan kita memberi nama “Teori Dow” kepada karya Charles ini.

Dalam bahasa yang lebih mudah, harga aset menyimpan maklumat tentang:

Itulah sebabnya dikatakan bahawa harga “mempunyai ingatan”! Sekarang ini, hampir semua pedagang tahu fakta ini (walaupun masih ada segelintir yang tidak percaya – ibarat percaya bumi ini rata...), tetapi pada zaman Charles Dow ia dianggap sesuatu yang luar biasa.

Pada masa kini terdapat pelbagai alat untuk menganalisis pasaran (indikator dan strategi) – setiap alat ini membantu mencari corak paling menguntungkan dalam pergerakan harga dan memberi petunjuk bila waktu terbaik untuk memasuki pasaran. Kaedah ini digunakan oleh pedagang harian dan juga pelabur jangka panjang.

Bagi Dow sendiri, beliau lebih suka melihat pasaran secara keseluruhan – memerhatikan pergerakan harga syarikat-syarikat besar yang memberi pengaruh besar dalam penetapan harga. Bagi memudahkan pemerhatian tersebut, Dow Jones Industrial Average dicipta.

Menurut Teori Dow, jika Dow Jones Industrial Average sedang berada dalam trend tertentu, ia memberi pengaruh besar kepada sentimen pelabur. Selain itu, menurut Teori Dow, terdapat beberapa corak yang dikenal pasti berkaitan dengan penilaian keadaan kewangan syarikat, dan ini sangat berguna apabila berdagang saham.

Tidak sukar untuk mengenal pasti trend utama pada carta – ia terbentuk dari satu tahun ke beberapa tahun. Jadi, anda hanya perlu membuka carta aset dengan rangka masa bulanan dan lukis garis trend: Dalam contoh ini, trend utama EUR/USD ialah trend menurun, seperti yang digambarkan juga oleh paras tinggi dan rendah harganya. Trend menurun akan kekal sehingga muncul isyarat jelas ia berakhir – apabila paras tertinggi dan terendah baharu mula terbentuk di atas paras sebelumnya.

Bukan bermaksud anda tidak boleh membuka satu dagangan seminggu, tetapi secara praktikalnya, mengapa mahu mendapat “pulangan kecil” dengan Opsyen Binari dalam tempoh lama sedangkan masa yang sama boleh digunakan untuk dagangan Forex yang lebih menguntungkan?!

Opsyen Binari memberikan keuntungan maksimum apabila berdagang dalam tempoh intrahari, dan untuk itu, kita memerlukan rangka masa yang lebih singkat bagi menentukan trend menggunakan Teori Dow.

Untuk memahami situasi semasa pasaran dan memanfaatkan trend yang ada, saya mencadangkan melihat tiga carta:

Dalam fasa trend ini, pelabur besar memasuki pasaran. Inilah contoh jelas kepada peraturan utama pasaran – “Beli ketika murah, jual ketika mahal!” Fasa pengumpulan tidak akan berlarutan selama-lamanya – kemasukan dana berterusan daripada pelabur akan perlahan-lahan menaikkan harga aset dan akhirnya membentuk fasa seterusnya – fasa penyertaan.

Fasa penyertaan boleh dikenali dengan tanda paling mudah: pasaran telah melepasi paras tertinggi sebelumnya. Selagi perkara ini belum berlaku, pasaran masih berada dalam fasa pengumpulan (penyatuan harga). Semakin lama fasa ini, semakin kuat pergerakan trend yang akan terjadi.

Dalam fasa penyertaan, bukan sahaja pelabur besar memasuki pasaran (mereka telah masuk semasa fasa pengumpulan), tetapi juga syarikat yang lebih kecil dan individu – minat terhadap trend kukuh akan menarik perhatian ramai.

Sebab utama untuk menyertai pasaran ini mudah dan sangat kukuh (terutamanya jika anda masuk pada permulaan pergerakan) – pelabur besar telah mencipta trend, menarik dana pelaburan daripada organisasi yang lebih kecil. Kesemua ini mewujudkan sistem mantap di mana pelaburan bergerak hanya dalam satu arah – menaik. Lazimnya, trend ini sangat kukuh dan stabil. Menjelang akhir fasa penyertaan, pelabur boleh dibahagikan kepada tiga kategori:

Saya tidak ingat siapa yang memberitahu saya pepatah bijak ini (tidak penting sekarang), tetapi bunyinya begini: “Jika akhbar telah menulis tentang kenaikan harga yang luar biasa, maka sudah tiba masanya untuk menjual!”

Logiknya mudah – pelabur besar tidak perlukan berita tersebut, dan mereka telahpun membuka kedudukan jauh lebih awal, begitu juga rakan-rakan pelabur mereka yang lebih kecil tetapi berpengalaman. Bagi orang biasa, berita ini sangat menarik – “cara percuma” untuk mencari keuntungan.

Kebiasaannya, berita seperti ini disiarkan apabila trend hampir tamat – “akhbar” perlukan bukti nyata tentang pertumbuhan kukuh (harga meningkat sebanyak 19291%, dan sebagainya) dan hakikatnya memang betul. Namun, pembaca tidak memikirkan bahawa trend itu mungkin akan tamat pada bila-bila masa sahaja.

Apabila aliran masuk wang baru terhenti, harga tidak lagi meningkat, dan di sinilah keseronokan bermula.

Ada yang bernasib baik dan keluar di kemuncak, sementara sebahagian lain paling tidak sempat menyelamatkan modal. Mereka yang percaya pada “laporan akhbar” akhirnya mungkin tidak mendapat apa-apa, kerana pasaran merampas dana mereka dengan cepat. Di sini patut disebut satu lagi nasihat bijak – “Jangan melompat ke dalam kereta api yang sedang bergerak!” Perlu diingat, semakin kuat fasa penyertaan, semakin kuat juga fasa pelaksanaan. Turut diperhatikan, trend menurun juga akan mempunyai pembetulan (pullback) kecil. Ini kerana masih ada golongan yang optimis, beranggapan harga tidak akan jatuh lebih rendah dan inilah masa sesuai untuk masuk, tetapi berita negatif masih belum lenyap, dan setiap berita negatif akan mendorong lebih ramai pelabur keluar, sekali gus menekan harga lebih rendah.

Harga akan terus jatuh sehingga pasaran benar-benar stabil – saat apabila semua berita negatif tidak lagi mengejutkan dan perlahan-lahan berubah menjadi positif (contohnya, bulan ini keadaan Apple tidaklah seteruk sebelumnya – penurunan harga semakin perlahan dan sebagainya). Inilah yang menarik semula para pelabur untuk mencipta fasa pengumpulan baharu. Dan kitaran ini berulang.

Selagi trend wujud, semua dagangan sebaiknya ikut arah pergerakan harga utama – iaitu mengikut trend. Tanpa pengesahan sebenar bahawa trend sudah tamat, cuba melawan trend adalah tindakan sia-sia.

“Andaian bahawa harga tidak akan naik lebih tinggi” atau “Saya yakin pembalikan akan berlaku tidak lama lagi” tidak berkesan di sini – kebarangkaliannya sangat tinggi untuk anda rugi. Sekali lagi: selagi trend belum berakhir, kita berdagang mengikut trend; apabila terdapat bukti kukuh trend telah tamat, barulah kita keluar dari pasaran.

Trend menaik sentiasa mengemas kini paras tertinggi: Trend menurun, sebaliknya, sentiasa mengemas kini paras terendah: Apabila paras tertinggi/terendah tidak lagi dikemas kini antara satu sama lain, trend berakhir: Dalam situasi ini, trend menurun berakhir apabila paras terendah seterusnya tidak dikemas kini – ia terbentuk pada paras terendah sebelumnya – isyarat bahawa harga selepas itu akan:

Beribu-ribu pedagang belajar berdagang hanya dengan melihat carta kosong: mereka mengkaji corak (pattern), mencari paras sokongan dan rintangan, mengenal pasti trend dan zon pengukuhan harga (consolidation). Semua ini dapat kita nikmati sekarang, tetapi semuanya bermula dengan kajian analisis teknikal dan Teori Dow.

“Teori Dow” diformulasikan oleh Charles Dow dalam artikel dari tahun 1900-1902, tetapi disebabkan kematiannya pada tahun 1902, ia tidak sempat disiapkan. Menariknya, Charles sendiri tidak pernah memanggil teorinya dengan istilah yang kita semua ketahui sekarang. Selepas kematian Charles Dow, kerja beliau diselesaikan oleh tokoh seperti William P. Hamilton, Robert Rhea dan George Schaefer – mereka menamakan teori ini sebagai “Teori Dow”.

Teori Dow inilah yang menjadi asas kepada semua analisis teknikal carta dan merangkumi 6 postulat dalam pembentukan pergerakan harga. Menurut Teori Dow:

- Terdapat tiga jenis trend

- Setiap trend utama mempunyai tiga fasa

- Pasaran mengambil kira semua berita dan mempunyai ingatan

- Indeks saham mesti konsisten dan mengesahkan antara satu sama lain

- Trend disahkan oleh volum dagangan

- Trend kekal sah sehingga terdapat isyarat jelas untuk berhenti

Kandungan

- Charles Dow - biografi

- Pasaran mengambil kira segalanya – postulat Teori Dow tentang ingatan harga

- Tiga trend menurut Teori Dow

- Tiga trend Teori Dow dalam dagangan Opsyen Binari

- Tiga fasa trend pasaran menurut Teori Dow

- Indeks pasaran mesti mengesahkan satu sama lain – korelasi dalam Teori Dow

- Trend mesti disahkan oleh volum

- Trend kekal sehingga ada pengesahan sebenar ia berakhir

- Penghujung dan pembalikan trend

- Analisis teknikal dan Teori Dow

Charles Dow - biografi

Charles Henry Dow dikenali ramai sebagai seorang wartawan Amerika dan salah seorang pengasas Dow Jones and Company – mereka menerbitkan majalah harian terkenal The Wall Street Journal. Bagi sesiapa yang pertama kali mendengar nama majalah ini, ia merupakan akhbar perniagaan yang memaparkan berita kewangan dan perniagaan paling penting.

Pada mulanya, syarikat itu menerbitkan risalah dua muka surat yang memuatkan berita dari dunia perdagangan dan kewangan, tetapi pada tahun 1889 terbitan pertama The Wall Street Journal dilancarkan.

Mengenai “Teori Dow” itu sendiri, ia tidak muncul begitu sahaja. Semasa bekerja sebagai wartawan, Charles kerap berhubung dengan tokoh perindustrian dan banker – lama-kelamaan dunia pergerakan kewangan bukan lagi satu misteri buat Dow. Sebaliknya, ketika menulis artikelnya, beliau dapat mengenal pasti corak tertentu dan bagaimana peristiwa lampau mempengaruhi penetapan harga pada waktu itu.

Apabila pengetahuan Dow semakin mantap dan beliau mula menerbitkan The Wall Street Journal, pada tahun 1893 Dow menyedari keperluan untuk mewujudkan sejenis penunjuk aktiviti pasaran. Puncanya mudah – lonjakan mendadak transaksi spekulatif di pasaran akibat pelbagai penggabungan syarikat. Maka, lahirlah Dow Jones Industrial Average – satu alat yang ketika itu hanya merupakan purata aritmetik harga 12 syarikat. Kini, indeks tersebut merangkumi 30 buah syarikat terbesar di Amerika Syarikat.

Charles Dow adalah antara yang terawal memahami bahawa harga “mempunyai ingatan” – ia menyimpan lebih banyak maklumat daripada apa yang difikirkan spekulator biasa pada masa itu. Malangnya, Dow tidak sempat menyiapkan karyanya, tetapi segala usahanya tidak sia-sia – orang lain menyambung kerja tersebut, dan kita memberi nama “Teori Dow” kepada karya Charles ini.

Pasaran mengambil kira segalanya – postulat Teori Dow tentang ingatan harga

Pasaran mengingati dan mengambil kira semua! Menurut Teori Dow, semua peristiwa yang berlaku di dunia secara langsung terpantul dan tersimpan dalam harga sesuatu aset – semua maklumat yang diperlukan tentang masa lalu, masa kini dan masa hadapan ada di situ.Dalam bahasa yang lebih mudah, harga aset menyimpan maklumat tentang:

- Emosi peserta pasaran yang membawa kepada tindakan tertentu

- Perkembangan dan penggabungan pelbagai syarikat

- Krisis ekonomi

- Penemuan saintifik

- Kemunculan produk baharu di pasaran

- Dan sebagainya

Itulah sebabnya dikatakan bahawa harga “mempunyai ingatan”! Sekarang ini, hampir semua pedagang tahu fakta ini (walaupun masih ada segelintir yang tidak percaya – ibarat percaya bumi ini rata...), tetapi pada zaman Charles Dow ia dianggap sesuatu yang luar biasa.

Pada masa kini terdapat pelbagai alat untuk menganalisis pasaran (indikator dan strategi) – setiap alat ini membantu mencari corak paling menguntungkan dalam pergerakan harga dan memberi petunjuk bila waktu terbaik untuk memasuki pasaran. Kaedah ini digunakan oleh pedagang harian dan juga pelabur jangka panjang.

Bagi Dow sendiri, beliau lebih suka melihat pasaran secara keseluruhan – memerhatikan pergerakan harga syarikat-syarikat besar yang memberi pengaruh besar dalam penetapan harga. Bagi memudahkan pemerhatian tersebut, Dow Jones Industrial Average dicipta.

Menurut Teori Dow, jika Dow Jones Industrial Average sedang berada dalam trend tertentu, ia memberi pengaruh besar kepada sentimen pelabur. Selain itu, menurut Teori Dow, terdapat beberapa corak yang dikenal pasti berkaitan dengan penilaian keadaan kewangan syarikat, dan ini sangat berguna apabila berdagang saham.

Tiga trend menurut Teori Dow

Menganalisis pergerakan harga yang berterusan (trend) ialah langkah seterusnya dalam Teori Dow. Pasaran sentiasa bergerak dalam bentuk gelombang, mencipta pergerakan ke arah trend dan juga pembetulan kecil bertentangan dengannya. Semua ini membentuk gambaran menyeluruh dan mencirikan mana-mana trend menerusi ciri yang sama:- Kemas kini paras tertinggi baharu

- Pembetulan semula (rollback)

- Kemas kini paras tertinggi baharu

- Setiap paras terendah baharu akan lebih rendah daripada yang sebelumnya

- Setiap paras tertinggi baharu akan lebih rendah daripada yang sebelumnya

- Trend utama

- Trend pertengahan

- Trend kecil

Trend utama menurut Teori Dow

Seperti yang dijangka, trend utama ialah pergerakan harga jangka panjang yang sebenar. Trend ini paling baik diperhatikan pada carta dengan rangka masa (time frame) antara 1 minggu hingga sebulan.Tidak sukar untuk mengenal pasti trend utama pada carta – ia terbentuk dari satu tahun ke beberapa tahun. Jadi, anda hanya perlu membuka carta aset dengan rangka masa bulanan dan lukis garis trend: Dalam contoh ini, trend utama EUR/USD ialah trend menurun, seperti yang digambarkan juga oleh paras tinggi dan rendah harganya. Trend menurun akan kekal sehingga muncul isyarat jelas ia berakhir – apabila paras tertinggi dan terendah baharu mula terbentuk di atas paras sebelumnya.

Trend pertengahan menurut Teori Dow

Trend pertengahan ialah pergerakan harga berskala lebih kecil. Trend ini boleh bergerak sehaluan dengan trend utama atau kelihatan seperti pembetulan harga (rollback). Menurut Teori Dow, trend pertengahan berlangsung antara 3 minggu hingga 3 bulan, dan pembetulan harga bertentangan dengan trend utama merangkumi 30% hingga 60% daripada jumlah pergerakan trend pertengahan. Ringkasnya, trend pertengahan selalunya bergerak menentang trend utama.Trend kecil menurut Teori Dow

Trend kecil, menurut Teori Dow, tidak seharusnya melebihi 3 minggu. Seperti trend pertengahan terhadap trend utama, trend kecil pula selalunya bergerak bertentangan dengan trend pertengahan:- Jika trend pertengahan bergerak menaik, trend kecil biasanya akan menolak harga menurun

- Jika trend pertengahan bergerak menurun, trend kecil pula lazimnya cenderung menaikkan harga

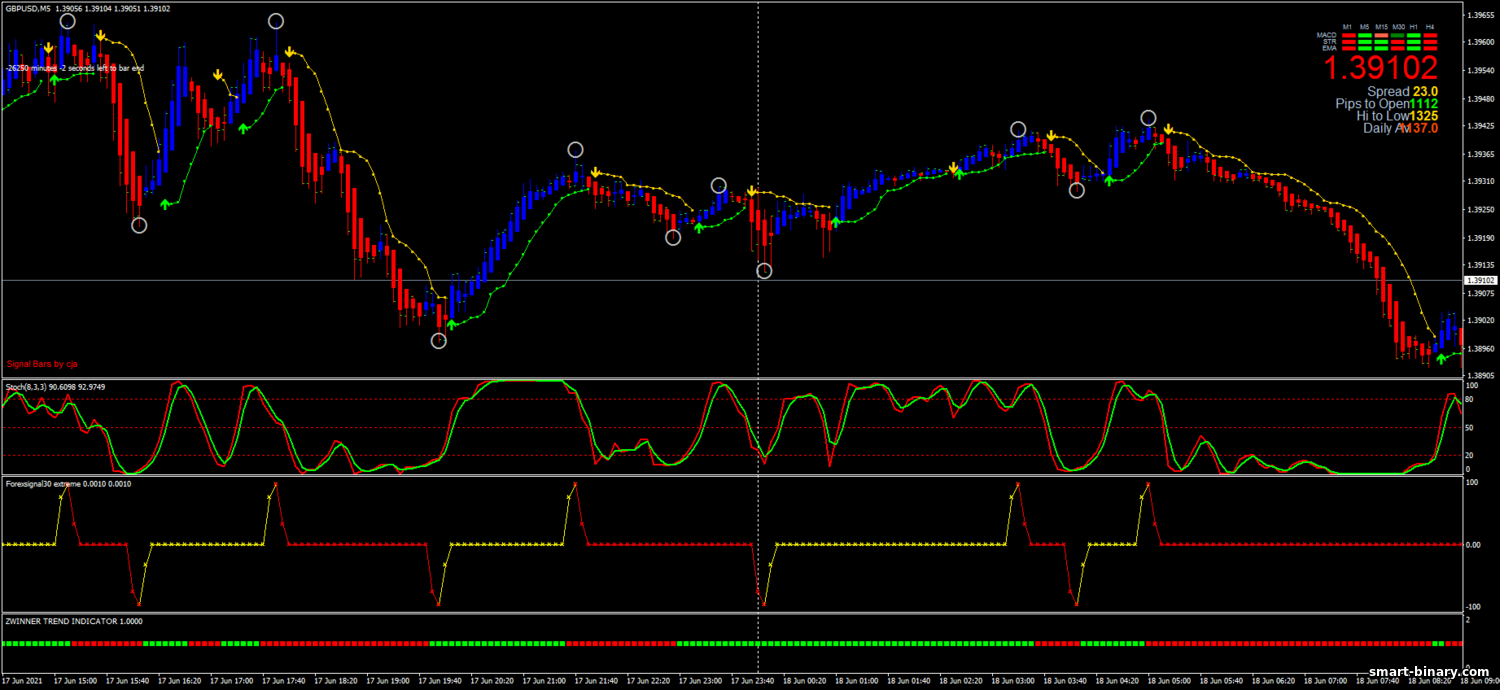

Tiga trend Teori Dow dalam dagangan Opsyen Binari

Dalam contoh di atas, kita menggunakan rangka masa yang agak panjang – dari sebulan setiap lilin (candle) hingga 4 jam. Sudah tentu, ini tidak begitu sesuai untuk dagangan Opsyen Binari.Bukan bermaksud anda tidak boleh membuka satu dagangan seminggu, tetapi secara praktikalnya, mengapa mahu mendapat “pulangan kecil” dengan Opsyen Binari dalam tempoh lama sedangkan masa yang sama boleh digunakan untuk dagangan Forex yang lebih menguntungkan?!

Opsyen Binari memberikan keuntungan maksimum apabila berdagang dalam tempoh intrahari, dan untuk itu, kita memerlukan rangka masa yang lebih singkat bagi menentukan trend menggunakan Teori Dow.

Untuk memahami situasi semasa pasaran dan memanfaatkan trend yang ada, saya mencadangkan melihat tiga carta:

- Tentukan trend utama pada rangka masa bulanan (1 Month)

- Lihat trend pertengahan pada carta “1 day”

- Periksa trend kecil pada rangka masa “1 hour”

- Kita cari trend utama pada rangka masa “1 day”

- Kita perhatikan trend pertengahan pada carta “1 hour”

- Kita kenal pasti trend kecil pada rangka masa 15 hingga 5 minit (M5-M15)

Tiga fasa trend pasaran menurut Teori Dow

Menurut Teori Dow, terdapat tiga fasa bagi sesuatu trend pasaran:- Fasa pengumpulan

- Fasa penyertaan

- Fasa pelaksanaan

Fasa pengumpulan menurut Teori Dow

Fasa pengumpulan ialah fasa pertama trend menurut Teori Dow. Dalam fasa ini, trend menaik belum lagi bermula, namun semua berita negatif sudah diambil kira oleh pasaran – pada carta, ia kelihatan seperti pergerakan harga mendatar (harga berayun dalam julat sempit tanpa pergerakan mendadak).Dalam fasa trend ini, pelabur besar memasuki pasaran. Inilah contoh jelas kepada peraturan utama pasaran – “Beli ketika murah, jual ketika mahal!” Fasa pengumpulan tidak akan berlarutan selama-lamanya – kemasukan dana berterusan daripada pelabur akan perlahan-lahan menaikkan harga aset dan akhirnya membentuk fasa seterusnya – fasa penyertaan.

Fasa penyertaan boleh dikenali dengan tanda paling mudah: pasaran telah melepasi paras tertinggi sebelumnya. Selagi perkara ini belum berlaku, pasaran masih berada dalam fasa pengumpulan (penyatuan harga). Semakin lama fasa ini, semakin kuat pergerakan trend yang akan terjadi.

Fasa penyertaan Teori Dow

Fasa penyertaan ialah fasa trend menurut Teori Dow apabila harga, setelah mengumpul kekuatan secukupnya, mula bergerak menaik. Ini merupakan tempoh paling panjang antara semua fasa pasaran.Dalam fasa penyertaan, bukan sahaja pelabur besar memasuki pasaran (mereka telah masuk semasa fasa pengumpulan), tetapi juga syarikat yang lebih kecil dan individu – minat terhadap trend kukuh akan menarik perhatian ramai.

Sebab utama untuk menyertai pasaran ini mudah dan sangat kukuh (terutamanya jika anda masuk pada permulaan pergerakan) – pelabur besar telah mencipta trend, menarik dana pelaburan daripada organisasi yang lebih kecil. Kesemua ini mewujudkan sistem mantap di mana pelaburan bergerak hanya dalam satu arah – menaik. Lazimnya, trend ini sangat kukuh dan stabil. Menjelang akhir fasa penyertaan, pelabur boleh dibahagikan kepada tiga kategori:

- Pelabur besar – biasanya keluar lebih awal untuk memastikan mereka meraih keuntungan 100%

- Syarikat dan organisasi yang lebih kecil – selepas pelabur besar keluar, mereka mengekalkan trend semasa untuk satu tempoh, tetapi akhirnya turut keluar kerana bimbang kehilangan keuntungan

- “Mereka yang terlambat” – kumpulan pelabur kecil yang baru mendapat tahu tentang trend sedia ada dan masuk pada penghujung pergerakan

Saya tidak ingat siapa yang memberitahu saya pepatah bijak ini (tidak penting sekarang), tetapi bunyinya begini: “Jika akhbar telah menulis tentang kenaikan harga yang luar biasa, maka sudah tiba masanya untuk menjual!”

Logiknya mudah – pelabur besar tidak perlukan berita tersebut, dan mereka telahpun membuka kedudukan jauh lebih awal, begitu juga rakan-rakan pelabur mereka yang lebih kecil tetapi berpengalaman. Bagi orang biasa, berita ini sangat menarik – “cara percuma” untuk mencari keuntungan.

Kebiasaannya, berita seperti ini disiarkan apabila trend hampir tamat – “akhbar” perlukan bukti nyata tentang pertumbuhan kukuh (harga meningkat sebanyak 19291%, dan sebagainya) dan hakikatnya memang betul. Namun, pembaca tidak memikirkan bahawa trend itu mungkin akan tamat pada bila-bila masa sahaja.

Apabila aliran masuk wang baru terhenti, harga tidak lagi meningkat, dan di sinilah keseronokan bermula.

Fasa pelaksanaan Teori Dow

Seperti yang mungkin anda sudah jangka, fasa pelaksanaan ialah tempoh trend di mana semua orang keluar dari pasaran seolah-olah ia kapal yang sedang tenggelam. Ini masuk akal – ketakutan kehilangan keuntungan (atau dana yang baru dilaburkan) memaksa orang ramai segera mengeluarkan wang mereka.Ada yang bernasib baik dan keluar di kemuncak, sementara sebahagian lain paling tidak sempat menyelamatkan modal. Mereka yang percaya pada “laporan akhbar” akhirnya mungkin tidak mendapat apa-apa, kerana pasaran merampas dana mereka dengan cepat. Di sini patut disebut satu lagi nasihat bijak – “Jangan melompat ke dalam kereta api yang sedang bergerak!” Perlu diingat, semakin kuat fasa penyertaan, semakin kuat juga fasa pelaksanaan. Turut diperhatikan, trend menurun juga akan mempunyai pembetulan (pullback) kecil. Ini kerana masih ada golongan yang optimis, beranggapan harga tidak akan jatuh lebih rendah dan inilah masa sesuai untuk masuk, tetapi berita negatif masih belum lenyap, dan setiap berita negatif akan mendorong lebih ramai pelabur keluar, sekali gus menekan harga lebih rendah.

Harga akan terus jatuh sehingga pasaran benar-benar stabil – saat apabila semua berita negatif tidak lagi mengejutkan dan perlahan-lahan berubah menjadi positif (contohnya, bulan ini keadaan Apple tidaklah seteruk sebelumnya – penurunan harga semakin perlahan dan sebagainya). Inilah yang menarik semula para pelabur untuk mencipta fasa pengumpulan baharu. Dan kitaran ini berulang.

Indeks pasaran mesti mengesahkan satu sama lain – korelasi dalam Teori Dow

Menurut Teori Dow, mesti ada korelasi antara indeks – keadaan harga di mana satu aset bergantung pada satu aset lain. Dow mengumpulkan syarikat-syarikat besar Amerika ke dalam dua aset:- Dow Jones Industrial Average

- Dow Jones Transportation Index

Trend mesti disahkan oleh volum

Pasaran saham secara langsung bergantung pada jumlah dana yang dilaburkan. Menurut Teori Dow, trend mesti disahkan oleh volum. Logiknya sangat mudah:- Jika trend bergerak menaik, volum harus meningkat

- Harga bergerak bertentangan arah trend – volum sepatutnya berkurang

Trend kekal sehingga ada pengesahan sebenar ia berakhir

Mengenai dagangan, terdapat satu peraturan mudah yang sering didengar – jangan berdagang melawan trend! Secara literal!Selagi trend wujud, semua dagangan sebaiknya ikut arah pergerakan harga utama – iaitu mengikut trend. Tanpa pengesahan sebenar bahawa trend sudah tamat, cuba melawan trend adalah tindakan sia-sia.

“Andaian bahawa harga tidak akan naik lebih tinggi” atau “Saya yakin pembalikan akan berlaku tidak lama lagi” tidak berkesan di sini – kebarangkaliannya sangat tinggi untuk anda rugi. Sekali lagi: selagi trend belum berakhir, kita berdagang mengikut trend; apabila terdapat bukti kukuh trend telah tamat, barulah kita keluar dari pasaran.

Penghujung dan pembalikan trend

Penghujung dan pembalikan trend sangat mudah dikenali pada carta. Setiap trend ialah pergerakan beralun naik atau turun (bergantung pada jenis trend). Dalam kata lain, ini bermakna kita melihat paras tertinggi dan terendah baharu yang dikemas kini.Trend menaik sentiasa mengemas kini paras tertinggi: Trend menurun, sebaliknya, sentiasa mengemas kini paras terendah: Apabila paras tertinggi/terendah tidak lagi dikemas kini antara satu sama lain, trend berakhir: Dalam situasi ini, trend menurun berakhir apabila paras terendah seterusnya tidak dikemas kini – ia terbentuk pada paras terendah sebelumnya – isyarat bahawa harga selepas itu akan:

- Beralih kepada trend menaik

- Memasuki pergerakan mendatar

Analisis teknikal dan Teori Dow

Analisis teknikal mula diasaskan dengan Teori Dow lebih 100 tahun lalu. Hari ini, ramai pedagang tidak dapat membayangkan dagangan tanpa akses kepada carta harga aset. Terdapat berjuta-juta indikator yang membantu kita memahami situasi pasaran dengan lebih cepat dan mudah. Indikator inilah yang menjadi asas pelbagai strategi dagangan yang kita gunakan sekarang.Beribu-ribu pedagang belajar berdagang hanya dengan melihat carta kosong: mereka mengkaji corak (pattern), mencari paras sokongan dan rintangan, mengenal pasti trend dan zon pengukuhan harga (consolidation). Semua ini dapat kita nikmati sekarang, tetapi semuanya bermula dengan kajian analisis teknikal dan Teori Dow.

Ulasan dan ulasan